A todos los que tienen cuentas de ahorros o, simplemente, cuenta bancaria, se le ha ocurrido pensar en qué pasaría con sus depósitos si el propio banco quiebra. El Banco de España ha dictado una notificación para dejar claro cómo habría que portarse en caso de cierre del propio banco.

Un banco puede cerrar por muchos factores, antes de todo una crisis financiera. En este caso, te importará saber que España cuenta con un sistema de financiación, llamado Fondo de Garantía de Depósitos de Entidades de Crédito (FGD), que garantiza un seguro de depósito hasta 100.000 € por persona y banco, en caso de fracaso. Prácticamente, si la cuenta tiene dos o más titulares, cada uno recibirá 100.000 €.

Por supuesto, lo malo es que el límite de la indemnización siempre es el mismo y puede no alcanzar a la cuota de los ahorros perdidos. Además, el fondo solo se aplica a depósitos a plazo fijo, por ende, algunas acciones no cuentan con la cobertura.

- Inversiones en bolsa;

- Bonos y obligaciones;

- Fondos de inversión;

- Planes de pensiones;

- Seguros.

Respecto al último punto, hemos analizado por qué no contratar un seguro en el banco y cuáles alternativas tener en cuenta.

¿Por qué mi banco quiebra?

Es cierto que el éxito de una entidad bancaria depende de la confianza de sus clientes. De hecho, estos, a través de acciones financieras, permiten el flujo de dinero en el propio banco. Puede ocurrir que, por las razones que sean, los clientes dejen de depositar sus ahorros o, incluso, saquen los depósitos.

En este caso, si la acción resulta ser masiva y la compañía no alcanza las cuotas que tiene que devolver, puede fracasar. Normalmente, esto ocurre por culpa de la inflación global o también por lo que se define pánico económico. Este puede ser dado por noticias falsas en contra del banco, burbujas inmobiliarias, crisis sociales (como ha ocurrido con el Covid-19), malas inversiones.

¿Qué pasa con las condiciones de mi contrato si el banco quiebra?

Hay distintos escenarios que se pueden presentar al cerrarse un banco. Generalmente, tras su fracaso, la entidad financiera suele ser rescatada por otras compañías o instituciones. Cuando esto pasa, todos los activos y pasivos quedan inalterados, aunque pueden cambiar las condiciones de la propia cuenta bancaria.

De todas formas, existen tres requisitos a respetar para que esto ocurra:

- Se aplican los cambios siempre y cuando exista un mutuo acuerdo entre banco y clientes;

- Los cambios se aplican automáticamente si las nuevas condiciones resultan más beneficiosas para los clientes;

- Si las condiciones no son favorables, el banco tiene la obligación de dejar un plazo de dos meses, después del primer aviso, para que el cliente pueda aceptar o desistir. En el caso de no responder a la notificación, terminado el período, la propia compañía considerará aceptado el trato.

¿Qué es el Fondo de Garantía de Depósitos?

Antes de proporcionar los pasos a seguir para disfrutar de los seguros económicos, hemos sintetizado los aspectos principales del Fondo de Garantía de Depósito.

Este es una entidad jurídica que se financia con las concesiones de los propios bancos y está gestionado por una Comisión Gestora, la cual cuenta con dirigencias de la administración central, como – por ejemplo – el Ministerio de Hacienda y el Ministerio de Economía. El fondo se extiende a toda la comunidad europea, aunque cada estado cuenta con una propia normativa, sobre todo con respecto al techo máximo de devolución.

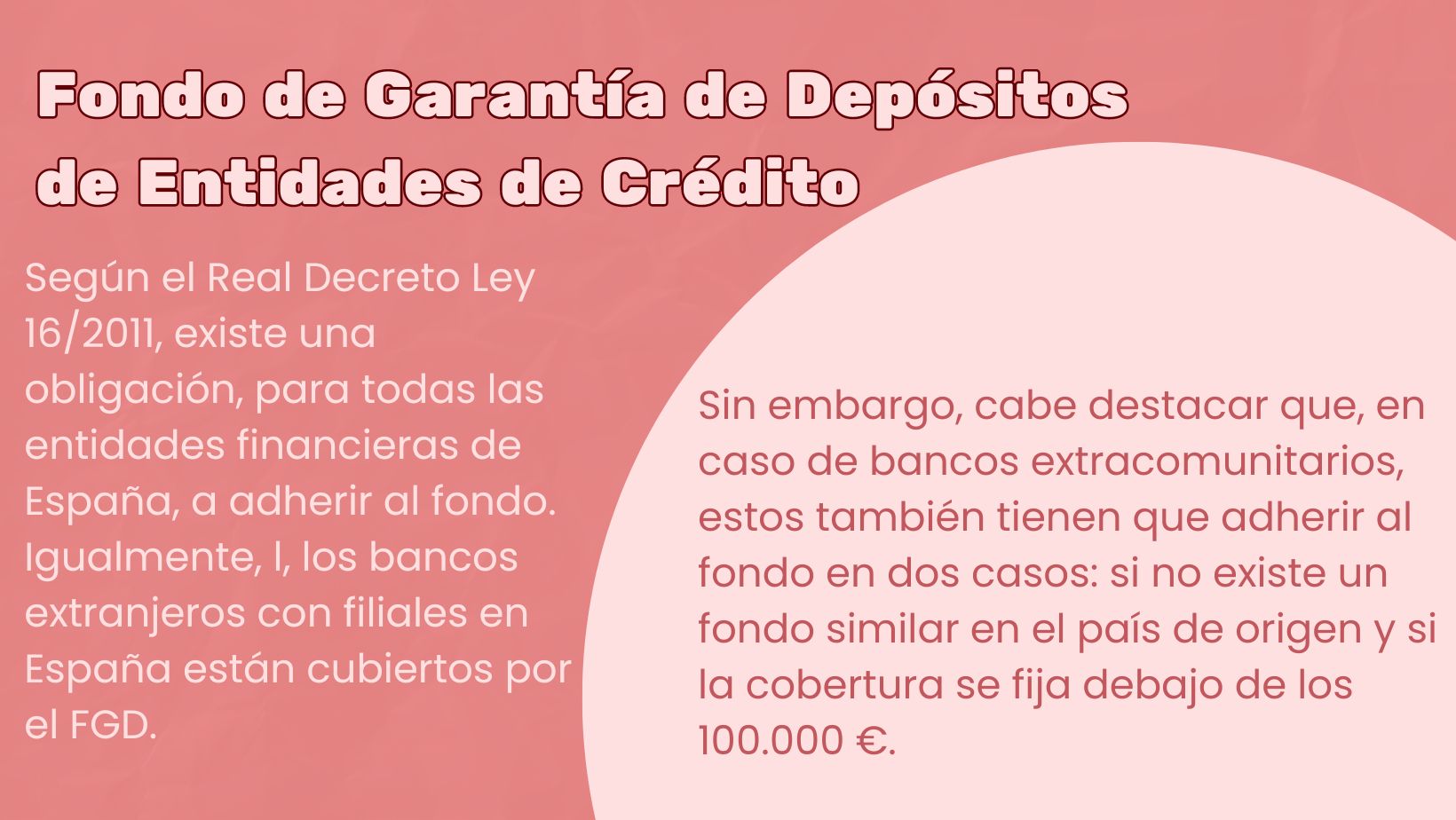

Cabe destacar que la inscripción al FGD es voluntaria para aquellas sucursales (y no filiales) de bancos autorizados en otros países de la Unión Europea, ya que estas resultan aseguradas por su propio país de origen.

Pasos a seguir para recuperar dinero si el banco quiebra

Como ya se sabe, el procedimiento de recuperación del dinero perdido por quiebra está gestionado por la Comisión Gestora y no prevé ninguna solicitud por parte de los propios clientes.

De hecho, se puede afirmar que el procedimiento es automático, ya que, en caso de fracaso, será la compañía misma la que proporcione los datos de sus clientes para proceder con el pago. Supuestamente, el único contacto que se realizará entre la institución gestora y los clientes será la presentación de un número de cuenta alternativo para sustituir el del banco en quiebra.

Plazo de recuperación del Fondo de Garantía de Depósitos

Tras la liquidación del banco, una autoridad externa procederá a determinar la cobertura del seguro aplicable a cada depósito. Generalmente, por lo visto, tal cobertura depende de las normativas de cada país. Ahora bien, según se determine la cobertura, el plazo de devolución del dinero puede variar en función de la complejidad de las operaciones bancarias y de la situación de la propia compañía.

Por ejemplo, si la liquidación prevé transferencias de cuentas a otras entidades financieras, si se trata de bancos grandes o si los procedimientos legales se alargan, el plazo de recuperación puede extenderse. No obstante, las agencias reguladoras tratan de asegurar el acceso a las cuentas durante el período de transición.

Recomendaciones

Lamentablemente, muchos factores que influyen en el proceso de quiebra de un banco, prescinden de la voluntad de los clientes. Sin embargo, se podrían aplicar unas precauciones para bajar al mínimo la posibilidad de crisis financiera.

Al respecto, destacamos que estar al tanto de las normativas de los fondos del propio país, vigilar el precio de las acciones, estar atentos a los informes y mantenerse constantemente informados puede beneficiar mucho.

Además, puede ser ventajoso abrir una cuenta conjunta con otra persona y quedarse entre los límites del depósito aplicable. Este último punto resulta ser el factor más importante porque, en el caso de que el banco cierre y se apliquen modificaciones a las cuentas, siempre habrá cobertura aseguradora desde las entidades estatales.

En otras palabras, si el fondo de garantía se establece en 100.000 € por cliente, como ocurre en España, y el depósito se fija debajo de la misma cuota, lo más seguro es que se recupere todo el dinero perdido.